মঙ্গলবার, EUR/USD পেয়ারের মূল্যের সামান্য ঊর্ধ্বমুখী কারেকশন দেখা গেছে, তবে সামগ্রিকভাবে কয়েক সপ্তাহ ধরে মূল্য একটি সীমিত রেঞ্জের মধ্যে রয়ে গেছে। এই রেঞ্জটিকে স্পষ্টভাবে হরাইজন্টাল চ্যানেল বা ফ্ল্যাট ট্রেন্ডচ্যানেল বলা যায় না, কারণ মূল্য মাঝে মাঝে এই রেঞ্জের বাইরে চলে যাচ্ছে। বর্তমানে, এটি একটি দুর্বল কারেকশন মতো হচ্ছে। ইউরো ক্রয়ের জন্য যথেষ্ট কারণের অভাবে মার্কেটের ট্রেডাররা এই পেয়ারের মূল্যকে ঊর্ধ্বমুখী করতে হিমশিম খাচ্ছে। এমনকি দুই মাস ধরে ইউরোর দরপতনের পরেও, যে কোনো ঊর্ধ্বমুখী মুভমেন্ট খুবই দুর্বল এবং কৃত্রিম বলে মনে হয়। আমরা আগেও বহুবার উল্লেখ করেছি যে, ইউরো অতিমূল্যায়িত হয়েছে এবং অযৌক্তিকভাবে ব্যয়বহুল হয়েছে, এবং শেষ পর্যন্ত শক্তিশালী ও দীর্ঘমেয়াদি দরপতন ঘটবে বলে প্রত্যাশিত ছিল।

আমরা সেপ্টেম্বরের ১৮ তারিখকে একটি গুরুত্বপূর্ণ দিন হিসেবে বিবেচনা করেছি, যা নতুন নিম্নমুখী প্রবণতার সূচনা হিসেবে চিহ্নিত করা যেতে পারে। সেদিন, ফেডারেল রিজার্ভ প্রথমবারের মতো তাদের মূল সুদের হার কমানোর সিদ্ধান্ত নিয়েছিল, যা ট্রেডারদের সংকেত দেয় যে সুদের হার কমানোর চক্র শুরু হয়েছে। এই সংকেত ট্রেডারদের একটি স্পষ্ট বার্তা দেয় যে ভবিষ্যতে কখন বা কতটুকু হার কমানো হবে তা নিয়ে জল্পনার আর প্রয়োজন নেই। এটি ঘটছিল, এবং এই সংকেত বিনিয়োগকারীদের তাদের আগের পজিশন থেকে মুনাফা গ্রহণ করতে প্ররোচিত করেছিল।

সুদের হার কমানোর এই চক্র প্রায় দুই বছর ধরে চলেছে। মনে করিয়ে দিয়ে চাই যে ২০২২ সালের শরতে মার্কিন যুক্তরাষ্ট্রে মুদ্রাস্ফীতি হ্রাস পেতে শুরু করে, যখন সুদের হার কমানোর বিষয়ে আলোচনা শুরু হয়। সেই সময় থেকে, মার্কেট-মেকাররা আক্রমণাত্মকভাবে ইউরোর মূল্যকে ঊর্ধ্বমুখী করছিল এবং ডলার বিক্রি করছিল। স্বাভাবিকভাবেই, এই মুভমেন্টটি অযৌক্তিক ছিল, কারণ তখন ইউরোপীয় কেন্দ্রীয় ব্যাংকও সুদের হার কমানোর কথা ভাবছিল। বর্তমানে, ইসিবি ফেডের তুলনায় আরও দ্রুত সুদের হার কমাচ্ছে। সুতরাং, ইউরোর মূল্য দুই বছর ধরে অযৌক্তিকভাবে বাড়ছিল, এবং মার্কেটের ট্রেডাররা মূলত ফেডের ভবিষ্যৎ মুদ্রানীতি নমনীয়করণের উপর বেশি মনোযোগ দিচ্ছিল।

আমরা এখনও মনে করি ইউরো উল্লেখযোগ্যভাবে অতিমূল্যায়িত রয়ে গেছে। এছাড়াও, ১৬ বছরের বিশ্বব্যাপী নিম্নমুখী প্রবণতা এই সম্ভাবনাকে আরও জোরদার করে যে ইউরোর আরও দরপতন ছাড়া খুব কমই অন্য কোনো বিকল্প রয়েছে। এই সপ্তাহের শুরুতে, মার্কিন যুক্তরাষ্ট্রের ISM ম্যানুফ্যাকচারিং PMI সূচকের শক্তিশালী ফলাফল ডলারকে অতিরিক্ত সমর্থন প্রদান করেছে। গত দুই মাসের ইউরোর দরপতনের বিপরীতে সামগ্রিক কারেকশনের মাত্রা এখনও খুবই সীমিত এবং এটি দীর্ঘায়িত হওয়ার কোনো সম্ভাবনা নেই। তাত্ত্বিকভাবে, যেকোনো মুহূর্তে পুনরায় ইউরোর মূল্যের নিম্নমুখী মুভমেন্ট শুরু হতে পারে। আমরা এখনও EUR/USD পেয়ারের মূল্যের 1.00–1.02 রেঞ্জে পৌঁছানোর প্রত্যাশা করছি।

এই সপ্তাহে, সবকিছু মার্কিন যুক্তরাষ্ট্রের সামষ্টিক অর্থনৈতিক প্রতিবেদনের উপর নির্ভর করবে, যেগুলোর ফলাফল পূর্বাভাসের চেয়ে ইতিবাচক হতে পারে। তা সত্ত্বেও, বর্তমান পরিস্থিতিতে এই পেয়ারের মূল্যের যেকোনো ঊর্ধ্বমুখী মুভমেন্ট কারেকশন ছাড়া আর কিছুই নয়।

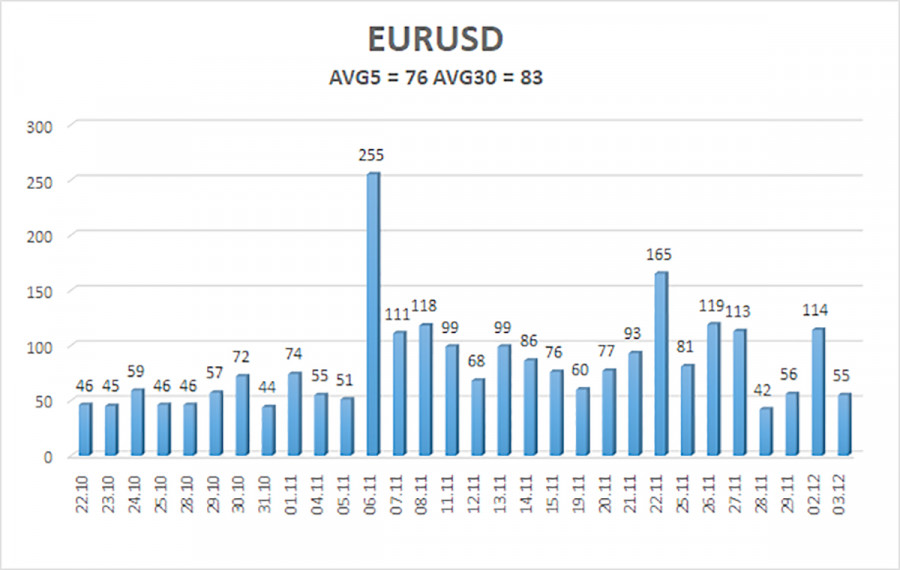

৪ ডিসেম্বর পর্যন্ত গত পাঁচ দিনের ট্রেডিংয়ে EUR/USD পেয়ারের মূল্যের গড় অস্থিরতা হচ্ছে ৭৬ পিপস, যা "গড়পড়তা" হিসেবে বিবেচিত হয়। আমরা আশা করছি বুধবার এই পেয়ারের মূল্য 1.0457 এবং 1.0609 লেভেলের মধ্যে মুভমেন্ট প্রদর্শন করবে। হায়ার লিনিয়ার রিগ্রেশন চ্যানেলটি নিচের দিকে নির্দেশ করছে, যা বৈশ্বিক নিম্নমুখী প্রবণতাকে স্থিতিশীল রাখছে। CCI সূচকটি বেশ কয়েকবার ওভারসোল্ড জোনে প্রবেশ করেছে, যার ফলে একটি ঊর্ধ্বমুখী কারেকশন শুরু হয়েছে, যা এখনও চলমান রয়েছে।

নিকটতম সাপোর্ট লেভেল:

- S1: 1.0498

- S2: 1.0376

- S3: 1.0254

নিকটতম রেজিস্ট্যান্স লেভেল:

- R1: 1.0620

- R2: 1.0742

- R3: 1.0864

ট্রেডিংয়ের পরামর্শ:

পুনরায় EUR/USD পেয়ারের মূল্যের নিম্নমুখী প্রবণতা শুরু হতে পারে। সাম্প্রতিক মাসগুলোতে, আমরা নিয়মিতভাবে মধ্য-মেয়াদে ইউরোর দরপতনের প্রত্যাশা তুলে ধরেছি এবং সামগ্রিক নিম্নমুখী প্রবণতার সম্ভাবনাকে সম্পূর্ণ সমর্থন করেছি। মার্কেটের ট্রেডাররা ইতোমধ্যেই ফেডের ভবিষ্যৎ সুদের হার কমানোর সমস্ত বা প্রায় সমস্ত সম্ভাবনা মূল্যায়ন করে ফেলেছে। যদি তাই হয়, তাহলে মধ্য-মেয়াদে ডলারের দরপতনের কোনো মৌলিক কারণ নেই—যদিও পূর্বেও খুব বেশি কারণ ছিল না।

যদি মূল্য মুভিং অ্যাভারেজের নিচে থাকে, তাহলে 1.0376 এবং 1.0254 এর লক্ষ্যমাত্রায় শর্ট পজিশন বিবেচনা করা যেতে পারে। আপনি যদি "শুধুমাত্র প্রযুক্তিগত বিশ্লেষণ" এর উপর ভিত্তি করে ট্রেড করেন, তাহলে মূল্য মুভিং অ্যাভারেজের উপরে থাকলে 1.0620 এবং 1.0695 লক্ষ্যমাত্রা নিয়ে লং পজিশন বিবেচনা করা যেতে পারে। তবে, বর্তমানে আমরা লং পজিশন ওপেন করার পরামর্শ দিচ্ছি না।

চিত্রের ব্যাখা:

- লিনিয়ার রিগ্রেশন চ্যানেল - বর্তমান প্রবণতা নির্ধারণ করতে সাহায্য করে। যদি উভয়ই একই দিকে পরিচালিত হয়, তাহলে এর অর্থ হল বর্তমানে প্রবণতা শক্তিশালী।

- মুভিং এভারেজ লাইন (সেটিংস 20.0, স্মুথেদ) – স্বল্পমেয়াদী প্রবণতা এবং বর্তমানে কোন দিকে ট্রেডিং করা উচিত তা নির্ধারণ করে।

- মারে লেভেল - মুভমেন্ট এবং কারেকশনের লক্ষ্য মাত্রা।

- অস্থিরতার মাত্রা (লাল লাইন) - সম্ভাব্য প্রাইস চ্যানেল যেখানে এই পেয়ারের মূল্য পরের দিন অবস্থান করবে, যা বর্তমান অস্থিরতা সূচকের উপর ভিত্তি করে নির্ধারণ করা হয়।

- সিসিআই সূচক – এই সূচকের ওভারসোল্ড জোনে (-250-এর নীচে) বা ওভারবট জোনে (+250-এর উপরে) প্রবেশের মানে হল যে চলমান প্রবণতা বিপরীতমুখী হতে যাচ্ছে।